西欧和日本近十多年一直利率低,银行盈利能力较弱。2023年,由于通胀和加息,西欧银行盈利能力飙升,日本银行盈利能力也有所提升,而中国“全球银行1000强”上榜银行的平均ROE降至9.05%,在主要区域和国家中仅高于日本。西欧因通胀带来的银行盈利飙升难以持久,中国银行业盈利能力还能恢复吗?

一、各区域银行盈利能力

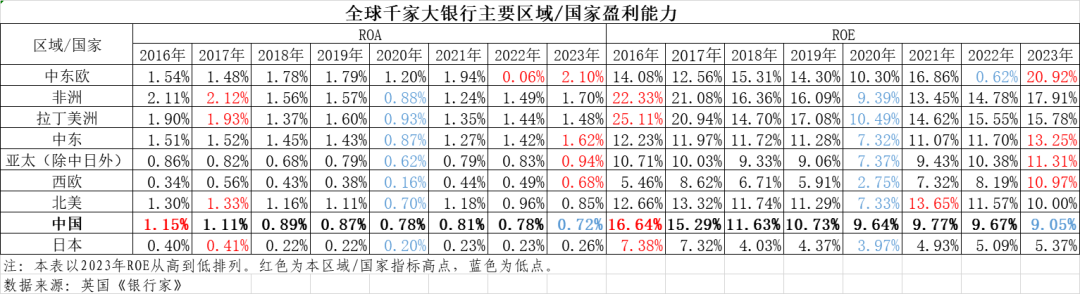

英国《银行家》杂志每年7月发布“全球银行1000强”榜单,分析文章中会统计主要区域和国家进入1000强银行的ROA、ROE(盈利能力)。银行1000强占全球银行业资产规模的80%以上,基本能代表全球银行业的情况。(2021年末“全球银行1000强”总资产规模合计154.2万亿美元,占金融稳定理事会(FSB)统计的全球银行业资产规模的84.3%。)

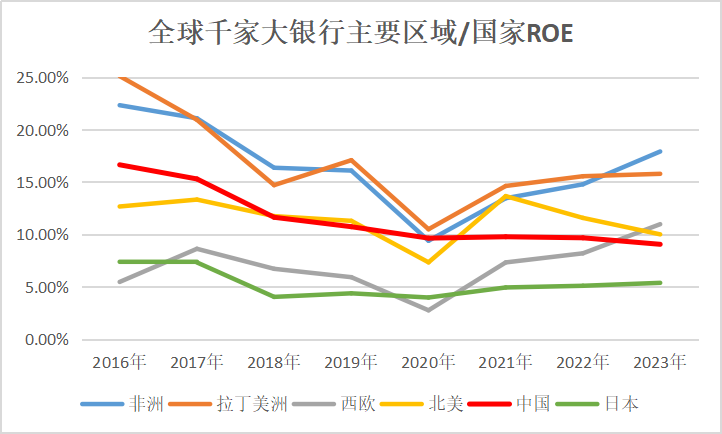

按《银行家》的区域和国家划分,2016年,中国上榜银行的平均ROE为16.64%,在全球处于中等偏上水平,仅低于拉丁美洲和非洲;2023年,中国上榜银行的ROE降至9.05%,仅高于日本。

(注:1.2016年之前,《银行家》公布的这个数据表中没有把中国和日本单列,都放在亚太区里,之后中国和日本成为唯二的两个单列的国家,美国都只放在北美区域里。2.本文中说的都是数据年份,如2023年,是2024年公布的榜单,数据为2023年末。)

2016年,中国上榜银行的ROA为1.15%,低于非洲、拉丁美洲、中东欧、中东、北美,高于亚太(除中日外)、日本、西欧,2023年,中国上榜银行的ROA为0.72%,仅高于西欧、日本。

国家金融监管总局公布的中国商业银行2016年ROA、ROE是0.98%、13.38%,2023年ROA、ROE是0.70%、8.93%,略低于《银行家》数据,趋势一样。

横向上来看,经济发展水平和银行盈利能力略呈负相关,但是受社会资本回报率、经济周期等多种因素影响,经济发展水平接近的国家,银行盈利能力差异也比较大。

发展中国家(非洲、拉美)由于金融供给不足,利率水平、银行业的净息差较高,所以银行的ROA、ROE较高(也就是盈利能力较强);而发达国家利率较低,银行业的息差低,所以银行的ROA、ROE低于发展中国家。不过中东欧银行2021、2023年ROE还高于非洲、拉美。

非洲、拉美的银行,经营管理水平总体上肯定比不上发达国家,但这不妨碍他们轻轻松松挣钱。它们的体量非常小。非洲上榜银行的净收入只占1000强的1.32%,拉美和加勒比海银行占3.82%。

发达国家中,西欧和日本利率长期处于较低水平,一度还出现负利率(日本的一年期国债利率,2014年12月首次出现负利率,2016年7月达到最低值-0.37%,2024年2月转正;德国的一年期国债利率,2011年12月首次出现负利率,2020年3月达到最低值-0.97%,2022年6月转正;欧央行政策利率从2016年3月至2022年6月为0),银行盈利能力弱;而美国利率相对较高,银行盈利能力较好。根本原因可能在于美国创新能力强,占据全球产业链价值链制高点,社会资本回报率较高。

从历史来看,社会资本的积累、资金的充裕,技术的发展,使得银行服务对象从金字塔尖延伸到塔底,金融越来越普惠,竞争起客户越来越“卷”。

经济发展史就是银行地位每况愈下的历史。罗恩·彻诺的《摩根财团——美国一代银行王朝和现代金融业的崛起(1838~1990)》一书中,将摩根的历史划分为领主时代(1838-1913)、外交时代(1913-1948)、赌场时代(1948-1990)。领主(Baron,其实译成霸主或巨头更好)时代的银行巨头们“不做广告,不挂牌子,不拉顾客,不设分支机构”,享有崇高的地位,挑选有资格接受其服务的客户,客户未经其允许不能转到另一家银行。外交时代,即两次世界大战时,银行巨头在各国间纵横捭阖,与各国央行平起平坐,是国王、总统和教皇的挚友。赌场时代,银行家们面临全球市场激烈的竞争,对客户失去了控制。跨国公司压倒了银行家,大公司和大银行之间传统“忠诚”关系的纽带被逐渐打破。

中国银行业加速经历了美国同行的过往。社会公众从指责银行垄断、暴利,羡慕银行员工的“金饭碗”,2015年还嘲笑银行行长银行是“弱势群体”的说法,到现在都理解了银行真是“弱势群体”。

2016、2017年,中国上榜银行的ROE还高于北美,2018年之后,仅2020年一年北美低于中国(主要是因为疫情大幅增加拨备计提,2021年又冲回拨备),其余年份北美均高于中国。2022年以来,美国和西欧处于加息/通胀周期,而中国处于降息周期,2023年,西欧上榜银行的ROE在近年来第一次高于中国。

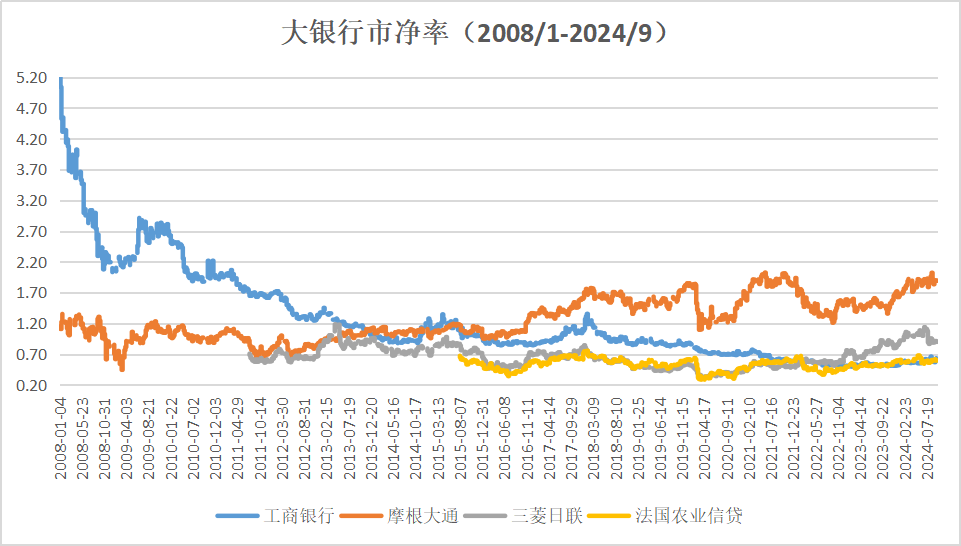

从市净率(PB)来看,摩根大通最高,2024年9月末为1.89;工商银行2008年PB曾达到5倍以上,2022年达到0.48的低点,2024年9月末为0.63;法国农业信贷银行2020年4月PB曾低至0.28,2024年5月达到今年高点0.67,9月末为0.58;三菱日联银行2020年4月PB曾低至0.31,2024年7月摸高到1.14,2024年9月末为0.89。2020年因为新冠疫情影响,西欧、日本银行盈利能力都是近年来最低点,相应PB也是低点。去年以来西欧、日本银行的盈利能力上升,PB也提高。

二、欧洲银行业短暂的泼天富贵

2023年,银行1000强的税前利润达到1.53万亿美元,同比增长14%,创历史新高。其中利润增长最高的是欧洲的上榜银行,税前利润达到3919亿美元,同比增长高达40.7%。2023年欧洲上榜银行的税前利润占千强的25%(中国也占25%,美国占17%),而过去10年中占比都在1/10-1/5之间。其中欧元区上榜银行2023年税前利润2324亿美元,同比增长35.1%。瑞士和意大利的上榜银行,2023年税前利润分别增长了155%和72%,税前利润创30年来的新高。这数据过于炸裂了。

这么出色的业绩和经营管理能力没什么关系,主要就是得益于欧洲通胀环境下央行加息,银行的贷款利率提高快于存款,息差加大。

《银行家》统计,2023年上榜银行净利息收入合计超过100亿美元的国家中,净利息收入同比增长最高的10个国家是芬兰(54%)、意大利(52%)、瑞典(40%)、丹麦(36%)、墨西哥(34%)、瑞士(30%)、奥地利(27%)、西班牙(26%)、荷兰(25%)、新加坡(24%),除了墨西哥和新加坡,8个都是欧洲国家。

2023年上榜银行净利息收入合计超过100亿美元的国家和地区中,净利息收入同比负增长的国家有七个,分别是土耳其(-41.4%)、日本(-20.1%)、马来西亚(-9.4%)、韩国(-7.7%)、中国(-4.2%)、越南(-3.8%)、中国台湾(-2.8%),除了土耳其,6个都是亚洲国家。

因为各项数据都是以美元计价的,这些增减包括了本国货币对美元升贬值的影响。

《银行家》写道,这反映了北美和西欧被通胀所困扰,亚洲一些国家正在和通缩做斗争。

问题是欧洲的通胀并非经济过热导致,主要是俄乌战争导致的能源危机引起,2019-2023年,欧元区的GDP不变价同比增长分别是1.6%、-6.1%、6.2%、3.3%、0.4%。2019年是正常水平,2020年是疫情影响,2021年是恢复性增长,2023年在通涨下经济增长缓慢,欧洲的火车头德国GDP负增长0.31%。可见欧洲银行业利润增长这么多,并不是建立在经济健康发展的基础上。

《银行家》写道,主要的问题是,银行从有利的宏观环境中受益还能持续多久。随着通胀趋于稳定,欧央行2024年6月开启降息。降息的同时,存款成本还有可能提高。欧洲的银行2024年应该没有2023年这么好的业绩了。

欧洲银行业贷款的风险也在显现。按照IFRS9的资产预期损失三阶段划分,处于阶段二的贷款,同比增长最快的10个国家和地区:芬兰(40%)、瑞典(39%)、中国台湾(35%)、德国(31%)、加拿大(25%)、新加坡(17%)、澳大利亚(16%)、沙特阿拉伯(15%)、西班牙(13%)、荷兰(11%)。6个是欧洲国家。少数国家银行没有采用IFRS9,包括美国和日本,这些国家就没法比较了。

三、美国银行业绩分化

摩根大通业绩创新高。虽然2023年末按一级资本,中国的工商银行、建设银行、农业银行、中国银行仍居于前4名,摩根大通、美国银行、花旗集团、富国银行居于第5-8名,但是2023年全球银行税前利润第一名是摩根大通,616亿美元(这是美国单家银行历史达到的最高税前利润),工行税前利润591亿美元,位居第二。目前为止全球单家银行税前利润的纪录是工行2021年的667亿美元。2022年税前利润第一名也是工行,605亿美元,第二名建行547亿美元,第三名摩根大通462美元。

2023年美国大银行业绩分化大,摩根大通税前利润同比增长33.27%,富国银行增长44.54%,但美国银行同比下降8.48%,花旗集团同比下降30.35%。高盛和摩根士丹利税前利润分别同比下降20.39%和16.15%。

摩根大通的业绩增长一是来自于净利息收入增长了34%,二是来自于收购了第一共和银行。富国、花旗、美国银行的净利息收入分别同比增长16.5%、11.16%、6.63%。

四、中国银行的漫漫前路

《银行家》中对中国银行业写道:考虑到中国经济面临的挑战,例如增长率放缓和债务负担增加,中国银行业的发展前景可能是近年来最不利的。

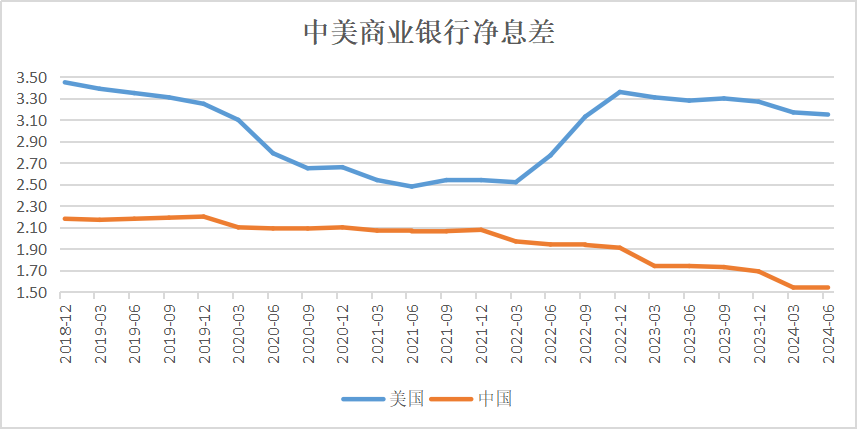

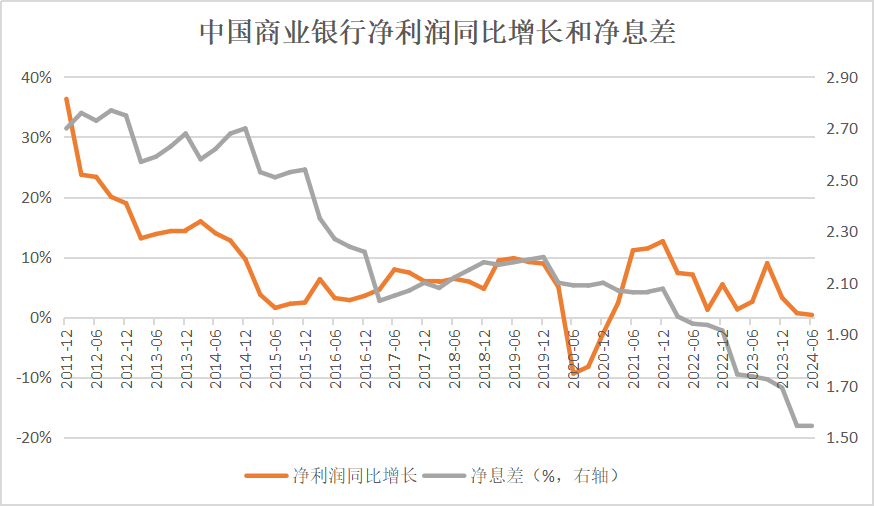

2012年三季度,中国商业银行平均净息差达到2.77的高点%。2023年,中国商业银行的平均净息差跌到1.8%以下,2024年一季度和二季度,中国商业银行的平均净息差都是1.54%,二季度大型商业银行是1.46%,股份制银行是1.63%。

为什么关注1.8%这个线呢?因为市场利率定价自律机制发布的《合格审慎评估实施办法 (2023 年修订版)》中,对商业银行净息差的评分标准为:不低于 1.8%(含):100 分。0.8%(含)至 1.8%:60分(含)至 100 分。0.8%以下:0 分。

不过西欧、日本的银行业净息差低于1.8%很多年了。

主要国家银行业净息差

转引自华泰证券沈娟《银行深度研究:日本银行业历史复盘与启示》2023/12/14

数据来源:金管总局,FDIC

2024年上半年,42家A股上市银行净息差最高的2.79%,最低的1.14%,1.8%及以上的只有12家。

中国商业银行的非息收入占比,2010年四季度是17.5%,2017年一季度达到26.84%的高点,2022年四季度达到18.8%的近年低点,2023年四季度是19.93%,2024年二季度是24.31%。即利息收入约占商业银行收入的将近80%。一方面是中国的金融监管对商业银行收费一直检查严格,对收费要求“质价相符”(如何判定,监管的自由裁量权较大),近年要求银行“减费让利”,另一方面市场竞争也使得银行很多收费下行。银行的手续费和佣金收入增长困难。

德国金管局 (BaFin)在其 2017 年年报中写道,由于低利率带来的收入压力,银行业机构开始向公众收取更多的服务费用,引起了习惯于免费服务的公众的批评不满。德国金管局总裁菲利克斯·胡费尔德 (Felix Hufeld)指出,公众的态度可以理解,但是如果人们想要健康的银行,在银行旧有的收入来源枯竭时,顾客就不得不接受银行为增加新的收入来源而收取的服务费用。这和中国的监管导向颇不相同。

银行利润增速也逐步下降。中国商业银行净利润2021年同比增长36%,就是某行长说“有时候利润太高了,都不好意思公布”那年。2023年降到了3.24%,2024年上半年是0.36%。

数据来源:金管总局,Wind

A股上市银行42家,2021年营收负增长的4家,2022家12家,2023年20家,2024年上半年16家;2021年净利润负增长的2家,2022年5家,2023年5家,2024年上半年15家。金融监管部门开始担心银行净息差太低导致金融风险,“保持合理的利润水平对于银行及时补充资本金、维持稳健运营、增强服务实体经济能力都具有重要意义”。

中国现在已经成了全球利率洼地。以前是中国企业去境外发债多,近年境外机构来中国发行人民币债券(熊猫债)增多。2023年熊猫债发行规模同比增长80%。

从西欧和日本的情况看,低利率的情况不会永久,但是何时会上升,很难预计,有时还不是本国政策之力,而是多种内外部因素共同作用的结果。

中国银行业的盈利能力还有可能回升吗?这个问题,最直接的相关因素是利率水平,根本上还是取决于中国经济增长,何时能走出经济周期底部。

9月24日国新办新闻发布会上,人民银行宣布降低中央银行的政策利率,即7天期逆回购操作利率下调0.2个百分点,从目前的1.7%调降至1.5%,同时引导贷款市场报价利率和存款利率同步下行,保持商业银行净息差的稳定;降低存量房贷利率,预计平均降幅大约在0.5个百分点左右。实际上,贷款利率下降幅度、速度可能会大于、快于存款利率下降。

从债市利率看,又是另一番景象。在9月24日国新办新闻发布会之前,市场上总体对经济悲观情绪较重,10年、30年、50年中债国债到期收益率在9月23日刚创下2.04%、2.14%、2.16%的低点,30年中债国债到期收益率已低于日本、德国。发布会之后股市大涨,长债大跌。9月30日比9月23日,10年、30年、50年中债国债到期收益率分别提高11.4BP、21.5BP、22.3BP。央妈现在可以说,勿谓予言之不预也,早就提示过你们长债风险。

在股市持续下跌时,没有更好的投资机会,而且市场判断未来利率还会继续下行。“资产荒”得发慌的机构,连利率在2%出头的国债,利率不到3%的弱资质信用债都抢,如今股市一暴涨,长债遭到抛弃。股市能涨多久,能否带动经济基本面的改善?这将影响利率走势。中国经济面临的问题,虽然可能并非大幅降息所能解决,但疲软的经济还是需要利率下降的呵护。中国银行业的净息差、盈利能力可能在一段时间内还会下降。期待着中国经济复苏带动银行盈利回升,而不像西欧银行只是因通胀带来短暂的盈利增加。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号