金融体系中,银行和非银行金融机构的结构和相互作用,对金融服务实体经济、引导资源配置的能力,金融体系的稳定程度,都有重要影响。在全球,在中国,这都是一个引起金融监管部门及社会各方关注的重要问题。

一、《全球非银行金融中介监测报告》发布的历史

金融稳定委员会(FSB)2011年10月向G20提交《影子银行:加强监管》(Shadow Banking:Strengthening Oversight and Regulation)报告。在此基础上,2012年11月第一次发布《全球影子银行监测报告》(Global Shadow Banking Monitoring Report),此后每年发布。

2019年2月发布的报告更名为《全球非银行金融中介监测报告》(Global Monitoring Report on Non-Bank Financial Intermediation)。

FSB的目的是为了给全球影子银行/非银行金融机构画一个宏观地图(macro-mapping),掌握其发展动态,以便更好地进行监管,防范金融风险。

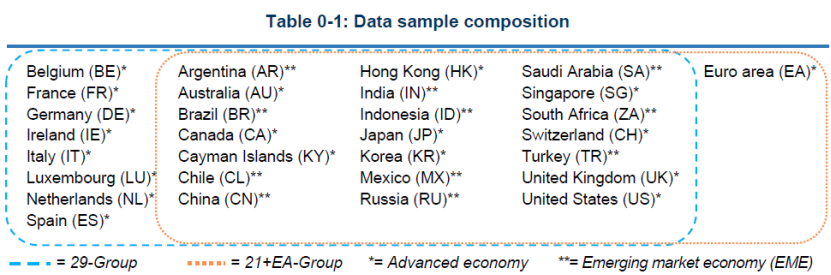

目前这个报告包括29个发达国家和新兴市场国家和地区(经济体),数据由其金融监管部门提交给FSB,所以这报告是最权威可信的。

这29个经济体GDP占全球的80%。(2020年,美国GDP占全球24.7%,中国17.4%,日本5.9%、德国4.5%,这4个国家GDP就占全球的52.5%。)本文中的“全球”,指这29个经济体。

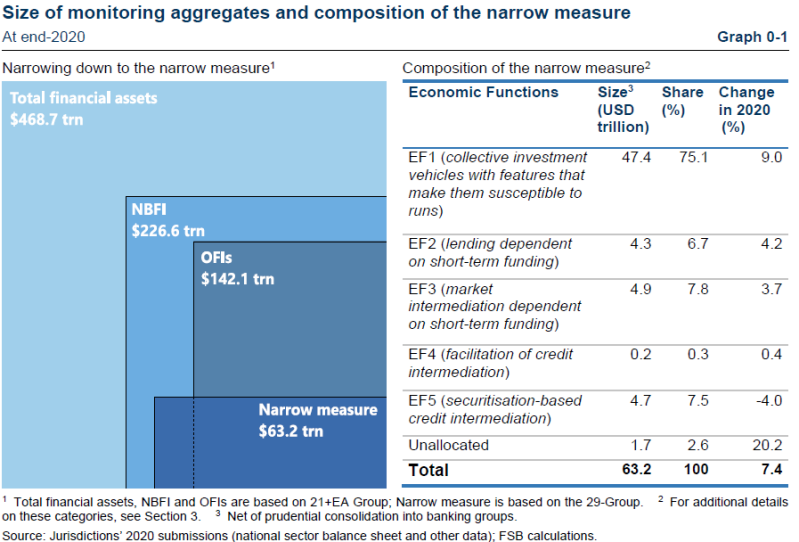

报告中的非银行金融机构(NBFI)指除央行、商业银行、公共金融机构外的金融机构。其他金融机构(OFI)是NBFI的子集,从NBFI再减去保险公司、养老基金等,包括投资基金、中央对手方、证券交易经纪商、金融公司、信托公司、结构性融资工具等。狭义NBFI是指承担类似银行信用创造功能的NBFI。

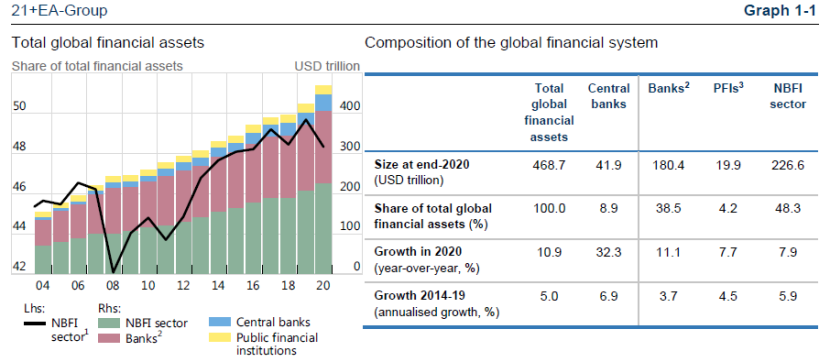

二、银行和非银行金融机构资产增长情况

2020年末,全球金融资产同比增长10.9%(2014-2019年平均5.0%),其中中央银行增长32.3%(2014-2019年平均6.9%),商业银行增长11.1%(2014-2019年平均3.7%)均创近年新高,非银行金融机构增长7.9%(2014-2019年平均5.9%)(见图1)。

保险公司增长6.4%,养老基金增长5.7%,货币市场基金增长17.4%(增速最高的金融机构),投资基金(除货币市场基金和对冲基金外)增长12.8%,REITS下降0.8%(主要因为美国抵押型REITS下降25.5%,股权REITS增长14.9%),对冲基金增长7.5%,金融公司增长4.8%,证券交易经纪商增长12.4%,结构性融资工具增长4.7%,信托公司下降2.8%(因为中国的信托公司资产下降5.2%,抵消了其他经济体的增长。2020年中国信托公司资产占全球80%),CFIMLs(Captive financial institutions and money lenders)下降0.6%,中央对手方增长6.5%。

非银行金融机构资产占金融资产比重,从2006年到2008年大幅下降,在2008-2019年,呈波动上升趋势。2020年是2008年以来非银行金融机构的资产占比下降最大的一年,从49.7%下降到48.3%。这是因为新冠疫情,各国的财政和货币政策发力,也鼓励刺激了银行信贷投放。

来源:Global Monitoring Report on Non-Bank Financial Intermediation 2021

图1:主要经济体各类金融机构资产增长

三、各类金融机构资产占比

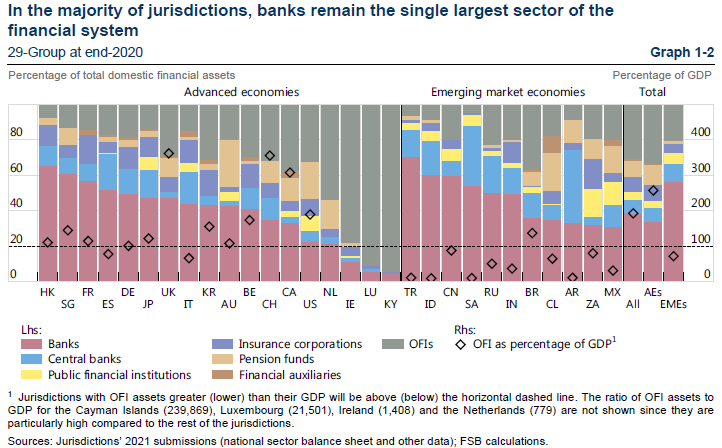

2020年,银行资产占金融资产的38.5%,非银行金融机构(NBFI)占48.3%,其他金融机构(OFI)占30.3%(图2)。在29个经济体中的21个,银行是金融体系中资产最大的一类金融机构。投资基金(除货币市场基金和对冲基金外)占12.4%,养老基金占9.1%,保险公司占8.6%。

银行资产占比,发达经济体平均不到40%,而新兴市场经济体近60%(图4)。

来源:同图1。

图2:2020年主要经济体各类金融机构资产结构

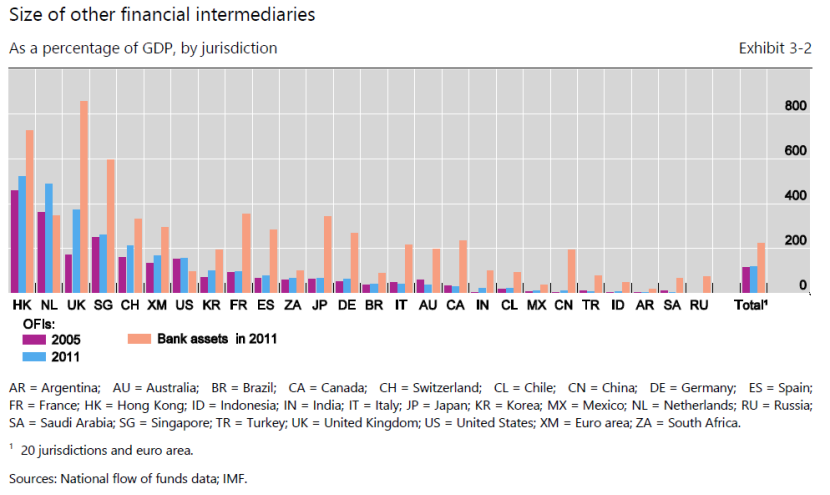

2012-2019年报告中有各经济体各类金融机构资产占GDP比重图。自2020年报告(2019年末数据)起改为各经济体各类金融机构资产占全部金融资产比重图。

图3是2011年数据。按其他金融机构(OFI)资产占GDP比重由高到低排列(香港、荷兰、英国、新加坡、瑞士、美国、韩国、法国、西班牙、南非、日本、德国、巴西、意大利、印度、中国、印尼)。

来源:Global Shadow Banking Monitoring Report 2012

图3:2011年主要经济体银行和其他金融机构资产和GDP之比

图4是2020年数据。2020年,银行业资产占全部金融资产的比重,主要发达经济体由高到低依次是香港、新加坡、法国、西班牙、德国、日本、英国、意大利、韩国、澳大利亚、比利时、瑞士、加拿大、美国、荷兰、爱尔兰、卢森堡、开曼群岛,新兴市场国家由高到低依次是土耳其、印尼、中国、沙特阿拉伯、俄罗斯、印度、巴西。

作为金融中心,香港、新加坡和卢森堡、开曼群岛,银行业资产占比高低处于两极,模式完全不同。

来源:同图1。

图4:2020年主要经济体各类金融机构资产占比

四、对非银行金融机构风险的关注

FSB对影子银行的定义是:传统银行体系之外的信用中介机构和信用中介活动。美联储的定义是:影子银行特指那些进行期限转换、信用转换和流动性转换的金融中介,它们不受央行流动性的支持,也不受存款保险制度的保护。影子银行的风险并不低于银行,过去监管有所不足,在金融危机中暴露一系列问题。2008年金融危机后,监管部门同时加强了对银行和影子银行的监管。

FSB一直关注影子银行/非银行金融机构的风险,银行和非银行金融机构互相交织关联(资金流动)的风险,特别是近年来金融创新的新风险。包括P2P、CLO、以加密资产为担保的借贷、金融科技公司的小额贷款。

五、一点思考

从总体上,发达经济体的金融市场更加发达,银行资产占金融机构资产的比重低于新兴市场经济体。中国的银行业资产占全部金融资产的比重近60%,在列出的主要经济体中,仅低于香港、新加坡、土耳其、印尼。香港和新加坡因为是国际金融中心,银行不仅服务于本地客户,有特殊性。中国未来银行业资产占比下降是大趋势。从发达经济体情况看,受各种因素影响,各国差异也非常大。法国、德国仍然是银行占比较高,约50%,而美国低至20%,在发达国家中也是极低的特殊情况。

银行受到资本充足率要求等严格的监管,若进一步提高要求,就会使资金更多进入影子银行,如果影子银行监管不足,有可能产生更大的风险。正如范瑞尔·阿查里亚等所著的《监管华尔街——<多德-弗兰克法案>与全球金融新架构》一书中写的“就像水最终流入大海一样,资金流寻找花费最小、监管最少的捷径,而这些捷径大部分来源于影子银行。”金融监管部门对各类金融机构的监管尺度,也在探索平衡点。

2008年金融危机后,监管部门同时加强了对银行和影子银行的监管,但非银行金融机构资产的平均增速,在2008-2019年超过银行。2020年在疫情的特殊环境下,银行的增速超过了非银行金融机构。

从英国《银行家》杂志千家大银行资产增长也反映出类似情况。近年千家大银行总资产与全球GDP之比先降后升。2008-2019年,千家大银行总资产与全球GDP之比从2007年的159%下降到2019年的146%。但2020年,全球GDP负增长(-3.3%)。为了缓解疫情对经济的冲击,各国采取了宽松的货币信贷政策,千家大银行总资产增速高达16.0%(贷款增速11.42%,存款增速 17.11%),千家大银行总资产与全球GDP之比升至175%,超过金融危机前。

虽然疫情仍未过去,一些国家陆续开始收缩货币政策,金融机构贷款增速也将回落。非银行金融机构资产增速可能会恢复高于银行的常态。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号