美国大型银行虽然经历金融危机和一些负面事件影响,但基本都能从危机和负面事件中走出,规模、盈利和市值居全球前列。加拿大的银行体系一直以稳定安全而著称,长期被世界经济论坛每年出版的全球竞争力报告列为世界上最稳健的银行体系之一(2019年排名第6)。2008~2009年金融危机期间,加拿大没有一家主要银行倒闭。加拿大银行业经营业绩优异,2018财年,加拿大六大银行ROA、ROE平均为1.09%、23.2%,不良贷款率平均仅0.58%。加拿大的银行体系表现优异有多方面的原因,公司治理有效通常被认为是一个重要原因。本文结合Spencer Stuart公司治理报告等,分析美国和加拿大公司治理的一些特点。

一、董事会主席和首席执行官两职分离还是兼任

据《OECD公司治理概况(2019)》,其调查的有一层委员会(指只有董事会,没有监事会或管理委员会)的37个国家和地区(以下简称国家)中,30%(11个,荷兰、挪威、瑞典、巴西、智利等)要求上市公司董事会主席和首席执行官(CEO)两职必须分离,35%(13个,英国、澳大利亚、比利时、芬兰、西班牙、瑞士、香港等)推荐分离(如果不分离需要解释原因),5%(2个,印度和新加坡)要求如果不分离,独董占比就要从最低33%提高到50%。这比2015年只有11%的国家要求两职必须分离、25%推荐分离,有了大幅度提高。

美国和加拿大都属于一层委员会的国家,监管机构对两职分离没有要求或推荐。但加拿大卓越治理联盟(非政府组织)一直在推动两职的分离,认为两职兼任会导致董事会对CEO缺乏制约和监督。2019年,加拿大最大的100家上市公司中86%两职分离(2015年有66%两职分离),单独任董事会主席的72%是独立董事(2015年有66%是独立董事)。美国标普500公司中53%两职分离。

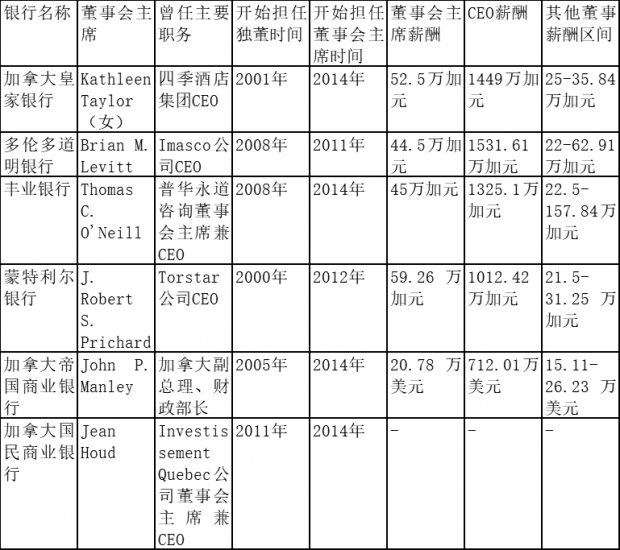

加拿大的六大银行目前全部是两职分离,董事会主席均为独立董事。其中五家银行董事会主席曾任其他公司CEO,但多数并非金融机构的CEO。加拿大帝国商业银行董事会主席曾任加拿大副总理、财政部长。六大银行董事长最长的担任了13年、最短的担任了3年本行董事后任董事长。

表1 2018年加拿大六大银行董事会主席情况

来源:银行网站等介绍,高管薪酬来源WIND(加拿大帝国商业银行来源同花顺金融网),为2018财年数据。董事薪酬未计入任职不满一年的董事薪酬。

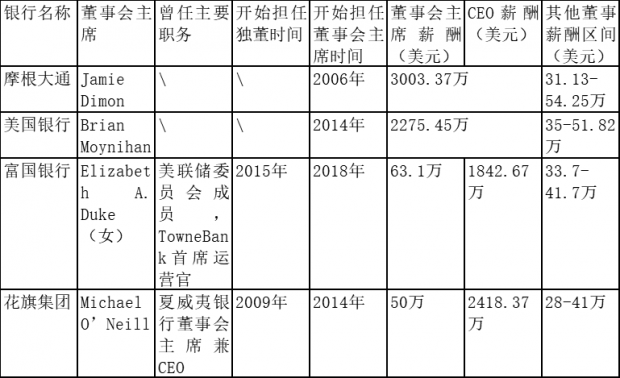

美国的四大银行中,目前摩根大通和美国银行两职兼任,富国银行和花旗集团两职分离,且是将原来的独立董事选为董事长。富国银行在2016年爆出“虚假账户门”之前两职兼任,此事导致董事会主席兼CEO约翰•斯顿夫辞职,新董事会主席和CEO分设。花旗集团在金融危机前两职兼任,2007年董事会主席兼CEO查尔斯·普林斯辞职,新董事会主席和CEO分设。

摩根大通2004年时威廉·哈里森为董事会主席兼CEO,收购了美一银行并商定由美一银行的董事会主席兼CEO杰米·戴蒙接班,2004年杰米·戴蒙担任摩根大通总裁和首席运营官,2005年戴蒙接任CEO,哈里森继续担任董事会主席,2006年开始戴蒙兼任董事会主席和CEO。

美国银行2009年时肯尼斯·刘易斯为董事会主席兼CEO,2009年刘易斯退休,布莱恩·莫伊尼汉接任CEO,Walter E. Massey任董事会主席,2010年Charles O. Holliday任董事会主席,2014年开始莫伊尼汉兼任董事会主席和CEO。

表2 2018年美国四大银行董事会主席情况

来源:同上。注:美国银行董事会中,董事会副主席兼全球财富和投资管理部负责人Terrence P. Laughlin年薪1779.72万美元,表中其他董事最高薪酬为除他之外的董事。

加拿大银行的董事会主席和两职分离下的美国的银行的董事会主席,薪酬均远低于CEO。加拿大银行的董事会主席还不一定是董事会中薪酬最高的董事。

一、关于董事任期和结构

据《OECD公司治理概况(2019)》,有26个国家规定了独立董事的最长任期,从5年到15年不等(中国证监会规定独立董事连任时间不得超过6年)。如果超过最长任期,其中19个国家规定这些董事就不能算做独立董事,7个国家规定要对他们是否仍有独立性作出说明。加拿大和美国监管上均对独立董事任期没有规定,由各公司自行决定。

以下数据来自2019年美国和加拿大的Spencer Stuart公司治理报告。加拿大为最大的100家上市公司(2020年1月发布报告,为截至2019年8月末数据),美国为标普500公司(2019年10月发布报告)。

美国和加拿大都很重视董事会在年龄、性别、种族、专业背景等方面的多样性。原来对董事任职资格很看重有公司最高管理者(CEO以及董事会主席、总裁、首席运营官)任职经历,近年趋势是更强调某一方面的专业技能(专业人士或公司某条线的负责人)。一些机构投资者反对现任CEO成为其他公司董事(担心缺乏履职所需时间精力)。因此大公司现任CEO担任其他公司董事的持续减少。

加拿大的情况:2019年,在加拿大最大的100家上市公司中有57家规定了非执行董事退休年龄和/或任期限制,规定的退休年龄平均为73岁,任期限制一般是原则上12或15年,但都可以考虑个案情况延长任期。为应对科技发展对公司带来的挑战,董事中信息技术方面的专家比例大幅度提升。2019年加拿大新任命的非执行董事中,有财务会计背景的占47%(2015年是36%),有技术背景的占10%(2015年仅为2%)。董事构成非常国际化,100家上市公司中30%的董事为非加拿大居民,这样有利于增加全球视野、拓展国外市场。过去5年,100家上市公司中55家变更了董事会主席,其中83%都是由董事会现有成员担任董事会主席的,这样可以更好地保持公司文化和政策的延续性。女性董事占比在提升。2019年,100家上市公司中女性董事占比达到30%的历史高点,在国际上处于中等水平(德国32%、英国31%、美国26%)。

美国的情况:2019年,在美国标普500公司中有71%规定了董事的退休年龄,一半以上规定的退休年龄为65岁或以上,但仅有5%的公司(27家)规定了非执行董事的任期限制,而且任期在10到20年区间内,也非常长。董事们平均年龄仍然较大。标普500公司独立董事的平均年龄为62.7岁,比2009年还增加了一岁。过去一年中新任董事平均年龄57.5岁,仅16%年龄在50岁或以下,40%在60岁或以上。过去一年中有392名董事离任,平均任董事12.3年,其中34%任董事达15年或以上。新任董事中有35%有公司最高管理者任职经历。新任董事中59%来自于私募股权/投资管理、消费者和信息技术领域。标普500公司CEO中59%没有担任其他公司董事(10年前是51%),37%只担任一个其他公司董事,

加拿大和美国大银行的董事会构成,和上述上市公司总体情况较为类似。

加拿大银行的董事情况:蒙特利尔银行15名董事中,有5名女性,5名董事是其他公司现任CEO,任职最长的一名董事自1999年起即担任董事。多伦多道明银行14名董事中,4名为女性,7名为其他公司退休CEO,1名为其他公司现任CEO。

美国的银行的董事情况:摩根大通的12名董事中,有2名女性,有2名其他公司现任CEO、1名其他公司现任总裁,3名其他公司退休CEO。有1名董事在2004-2005年间曾任摩根大通风险管理副总裁。富国银行的13名董事中,有5名女性,其他公司现任CEO、董事会主席、总裁3名,其他公司退休CEO、董事会主席、总裁5名。

二、分析和思考

美国和加拿大的银行董事会结构颇为相似。由于美国和加拿大的银行基本由投资基金等机构投资者持股,没有实际控制人,因此基本没有股权董事,董事会中除了CEO,基本由独立董事构成。独立董事中,现任和曾任其他各行各业公司最高管理者的董事较多,也有律师、会计师、大学教授、咨询公司和金融同业的专业人士。这样的董事会人员结构,管理经验比较丰富,有助于从战略上、宏观层面把握大局,在财务、运营、人力、科技等方面也有专业人员,能对经营层起到较好的指导和监督作用,但金融专业人员比例相对不高,董事们对复杂的金融业务也未必都能透彻了解。董事会人员年龄偏大,在一家银行任董事的时间较长,好处是对银行的情况了解透彻,对银行的责任感更强,但也有新鲜力量较少,独立董事可能被同化、“独立性”减弱的问题。

美国和加拿大银行的两职分离情况颇不相同。20多年前加拿大的大银行有两职兼任情况,现在已完全没有,全部由独立董事担任非执行董事会主席。而美国的公司在新CEO任职一段时间后,如果董事会对其能力业绩较为满意,选举其兼任董事会主席,是一种比较普遍的做法。美国四大银行原来基本都为两职兼任,花旗集团因为金融危机中经营出现问题、富国银行因为“虚假账户门”才两职分离,和加拿大的银行一样由独立董事担任非执行董事会主席。董事会主席兼任CEO,且董事会一半以上董事任职时间超过10年等公司治理问题,被认为是富国银行内部难以形成有效的制衡机制、导致违规问题频发的重要原因。摩根大通和美国银行近年来一直两职兼任。杰米·戴蒙带领摩根大通成为金融危机的赢家。2012年摩根大通由于“伦敦鲸”事件巨亏,2012年、2013年股东大会两次提出两职分离的提议,但均被股东大会投票否决。因为戴蒙若不同时担任董事长和CEO,可能会离开摩根大通,多数股东并不认为能找到比戴蒙更合适的人继任。董事会也支持戴蒙,认为戴蒙任职期间,公司业绩表现强劲,其他两职分离的金融机构并不都表现更佳,“伦敦鲸”事件后管理层已采取了更有效的内部监管措施。董事会因此事对戴蒙的惩罚是决定把戴蒙2012年薪酬减半。经过此事件,戴蒙在摩根大通的地位进一步巩固。目前摩根大通市值为全球银行业第一。

两种模式各有利弊。独立董事担任非执行董事会主席,则不会干预公司的日常经营,能避免董事会主席作为执行董事实际参与公司经营时,和CEO之间可能存在职权难以清晰界定的问题。董事会集中于选择CEO、监督管理层、把握战略方向的职责。但董事会主席发挥的作用可能就比较有限。董事会主席兼任CEO,好处是将公司最高治理权力和日常经营职能相结合,能将战略从制订到执行全面把控,决策更灵活高效。缺点是一人大权独揽,在一定程度上缺乏制约。但不管哪种模式,企业经营出现问题时,董事会都可以投票让CEO下台,构成最终的制约。虽然国际上看两职分离被鼓励和提倡,但美国和加拿大从监管上并不强制两职分离,而将决定权交给股东和董事会,充分体现了尊重投资者意思自治。

本文部分内容以《分离还是兼任》为题发表于《中国金融》2020年第9期,此为完整版。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号